碳化硅主業(yè)承壓,晶升股份8.57億并購為準(zhǔn)智能尋新增量

關(guān)鍵詞: 晶升股份 為準(zhǔn)智能 市公司分析

1月23日,晶升股份發(fā)布晚間公告,擬以發(fā)行股份及支付現(xiàn)金的方式作價(jià)8.57億元收購為準(zhǔn)智能100%股權(quán),同時(shí)募集3.16億元配套資金。這起科創(chuàng)板半導(dǎo)體設(shè)備企業(yè)的縱向并購,恰逢晶升股份2025年業(yè)績預(yù)告首現(xiàn)虧損,成為2026年初半導(dǎo)體產(chǎn)業(yè)整合的典型案例。

晶升股份2025年前三季度的財(cái)務(wù)數(shù)據(jù)顯示,這家半導(dǎo)體設(shè)備供應(yīng)商正面臨嚴(yán)峻挑戰(zhàn)。公司實(shí)現(xiàn)營業(yè)收入1.91億元,同比下降41.13%。歸屬于上市公司股東的凈利潤由盈轉(zhuǎn)虧,虧損金額達(dá)1126.07萬元。這一數(shù)字與2024年凈利潤5374.71萬元形成了鮮明對比,并且連續(xù)兩年下滑;毛利率更從2024年的26.07%下滑至2025年前三季度的8.07%。這一斷崖式下跌揭示了公司核心業(yè)務(wù)正面臨巨大壓力。此次收購既是晶升股份應(yīng)對行業(yè)周期波動(dòng)、拓寬賽道的戰(zhàn)略選擇,也因標(biāo)的307.03%的超高增值率引發(fā)市場對其價(jià)值合理性與后續(xù)整合的關(guān)注,業(yè)績承壓下的并購之路,機(jī)遇與風(fēng)險(xiǎn)并存。

高增值精準(zhǔn)并購,產(chǎn)業(yè)鏈協(xié)同破局發(fā)展困境

本次交易是晶升股份上市后的首次重大資產(chǎn)重組,交易結(jié)構(gòu)與定價(jià)均呈現(xiàn)出鮮明的“補(bǔ)鏈強(qiáng)鏈”特征。晶升股份擬向本尚科技、小米智造基金等10名交易對方,以股份+現(xiàn)金的混合支付方式收購為準(zhǔn)智能100%股權(quán),交易作價(jià)8.57億元以收益法評估結(jié)果為基礎(chǔ)確定,較標(biāo)的合并報(bào)表歸屬于母公司所有者權(quán)益增值6.47億元,增值率達(dá)307.03%,遠(yuǎn)超科創(chuàng)板重組案例100%-200%的平均增值水平。同時(shí),公司擬向不超過35名特定投資者募集3.16億元配套資金,用于支付交易對價(jià)、補(bǔ)充流動(dòng)資金等,且配套募資是否足額完成不影響主交易實(shí)施。

從交易屬性來看,本次收購構(gòu)成重大資產(chǎn)重組及關(guān)聯(lián)交易,交易完成后為準(zhǔn)智能將成為晶升股份控股子公司,標(biāo)的實(shí)控人葛思靜、徐逢春及其控制主體將持有晶升股份5%以上股份,但上市公司實(shí)際控制人仍為李輝,控制權(quán)未發(fā)生變更,不構(gòu)成重組上市。此外,交易設(shè)置了覆蓋三個(gè)完整會(huì)計(jì)年度的業(yè)績承諾與減值測試補(bǔ)償機(jī)制,承諾方包括標(biāo)的核心創(chuàng)始團(tuán)隊(duì)與持股平臺(tái),同時(shí)預(yù)留超額利潤獎(jiǎng)勵(lì)空間,既保障上市公司及中小投資者利益,也綁定了標(biāo)的核心團(tuán)隊(duì)的后續(xù)發(fā)展。

晶升股份此次收購的核心邏輯,源于公司主營業(yè)務(wù)面臨的業(yè)績壓力與行業(yè)周期挑戰(zhàn),而為準(zhǔn)智能的業(yè)務(wù)布局恰好能與上市公司形成上下游產(chǎn)業(yè)鏈協(xié)同,成為其破局的關(guān)鍵抓手。作為半導(dǎo)體硅材料生長裝備領(lǐng)域的細(xì)分龍頭,晶升股份主營業(yè)務(wù)聚焦單晶爐等設(shè)備,2025年公司業(yè)績遭遇上市以來的首次虧損,預(yù)計(jì)歸母凈利潤為-4100萬元至-2900萬元,較2024年的5374.71萬元同比下滑153.96%至176.28%;扣非歸母凈利潤虧損幅度更大,為-6160萬元至-4150萬元,同比下滑237.30%至303.80%。

業(yè)績虧損的背后,是多重行業(yè)因素的疊加影響:國內(nèi)6英寸碳化硅襯底產(chǎn)能快速增長導(dǎo)致行業(yè)供需短期錯(cuò)配,下游廠商擴(kuò)產(chǎn)節(jié)奏放緩使得公司碳化硅相關(guān)產(chǎn)品收入階段性下降;光伏行業(yè)調(diào)整引發(fā)設(shè)備端需求減少,市場競爭加劇下公司主動(dòng)優(yōu)化定價(jià)策略,疊加2025年驗(yàn)收產(chǎn)品以毛利較低的光伏產(chǎn)品為主,公司整體毛利率大幅下滑。而標(biāo)的公司為準(zhǔn)智能主營半導(dǎo)體、光伏、新能源領(lǐng)域的智能制造裝備,其產(chǎn)品應(yīng)用于硅材料生長后的晶圓/組件制造環(huán)節(jié),與晶升股份形成天然的下游產(chǎn)業(yè)鏈協(xié)同。

通過此次收購,晶升股份可快速切入智能制造裝備賽道,實(shí)現(xiàn)從“上游硅材料生長裝備”向“中下游智能化解決方案”的業(yè)務(wù)延伸,依托為準(zhǔn)智能的技術(shù)積累與客戶資源,完善半導(dǎo)體/光伏設(shè)備產(chǎn)業(yè)鏈布局;同時(shí)在半導(dǎo)體、光伏雙賽道的協(xié)同下,降低單一業(yè)務(wù)受行業(yè)周期波動(dòng)的影響,提升公司整體抗周期能力與市場競爭力,這也是其在業(yè)績承壓期選擇并購的核心戰(zhàn)略考量。

標(biāo)的業(yè)績快速扭虧為盈,高增值源于未來盈利預(yù)期

為準(zhǔn)智能307.03%的超高增值率,是本次交易的核心爭議點(diǎn),但從標(biāo)的近年的財(cái)務(wù)數(shù)據(jù)來看,其業(yè)績的快速扭虧為盈與成長性,成為評估機(jī)構(gòu)給出高估值的重要依據(jù),而收益法的評估方式也體現(xiàn)了對標(biāo)的未來盈利的高預(yù)期。

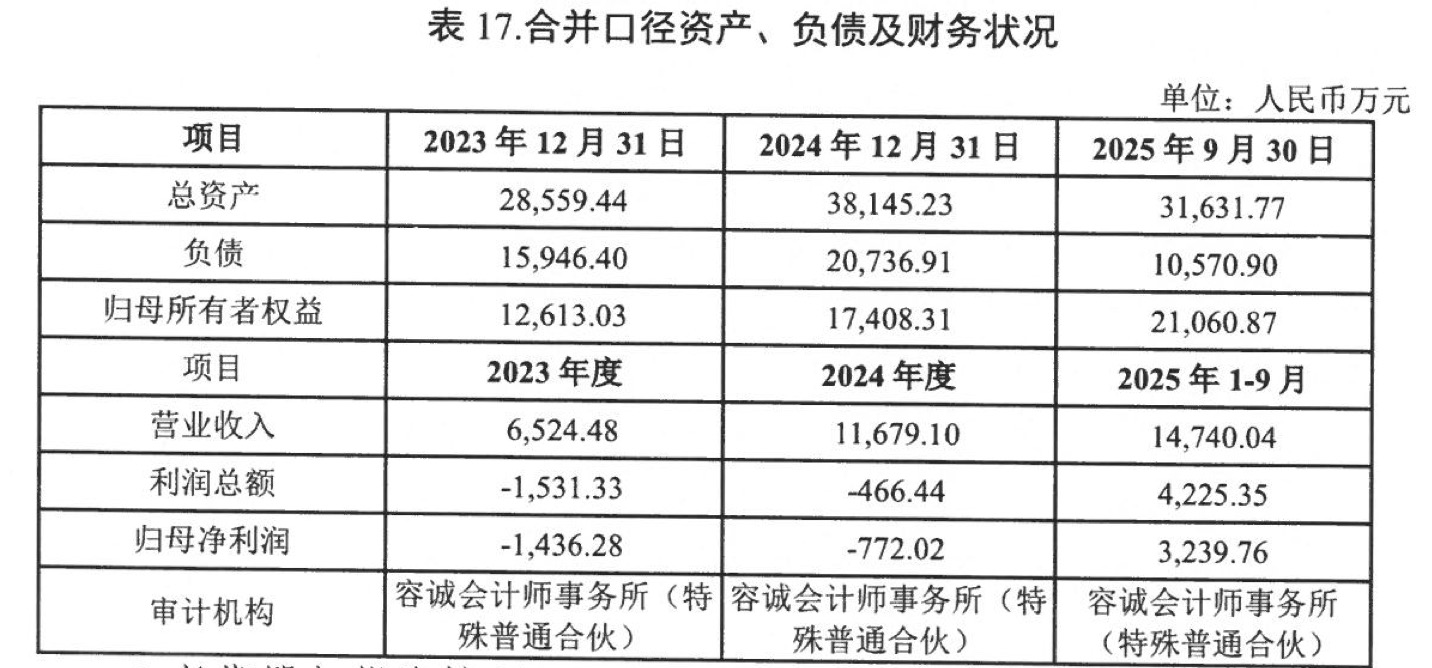

財(cái)務(wù)數(shù)據(jù)顯示,為準(zhǔn)智能近三年及一期業(yè)績實(shí)現(xiàn)跨越式增長:2023-2025年1-9月,公司營業(yè)收入分別為6524.48萬元、1.17億元、1.47億元,營收規(guī)模持續(xù)擴(kuò)大;歸母凈利潤從2023年的-1531.33萬元、2024年的-466.44萬元,扭虧為2025年1-9月的4225.35萬元;扣非歸母凈利潤同期分別為-1436.28萬元、-772.02萬元、3239.76萬元,核心盈利能力快速提升。標(biāo)的業(yè)績的扭虧,源于其在半導(dǎo)體、光伏智能制造裝備領(lǐng)域的技術(shù)積累,恰好契合了當(dāng)前半導(dǎo)體設(shè)備智能化、光伏產(chǎn)線自動(dòng)化的行業(yè)趨勢,未來業(yè)績增長具備一定的行業(yè)基礎(chǔ)。

從并購體量來看,為準(zhǔn)智能8.57億元的交易作價(jià),相對于晶升股份約56.38億元的總市值而言,并非“蛇吞象”式的跨界并購,而是精準(zhǔn)的補(bǔ)鏈型收購,標(biāo)的資產(chǎn)規(guī)模與上市公司體量匹配度較高,不會(huì)造成上市公司財(cái)務(wù)與管理的過度承壓。評估機(jī)構(gòu)最終選取收益法評估結(jié)果作為定價(jià)依據(jù),也正是看中標(biāo)的在智能制造裝備領(lǐng)域的成長性,以及與晶升股份整合后帶來的協(xié)同效應(yīng),高增值率本質(zhì)是對標(biāo)的未來盈利與協(xié)同價(jià)值的提前定價(jià)。

與科創(chuàng)板過往的重組案例相比,晶升股份收購為準(zhǔn)智能在交易主體、并購邏輯、產(chǎn)業(yè)布局等方面均呈現(xiàn)出鮮明的差異化特征,成為2025-2026年科創(chuàng)板設(shè)備企業(yè)縱向整合的代表性案例之一。

其一,高增值率與精準(zhǔn)補(bǔ)鏈結(jié)合,區(qū)別于傳統(tǒng)的同業(yè)橫向并購。本次交易標(biāo)的增值率超300%,遠(yuǎn)超科創(chuàng)板重組案例的平均水平,但8.57億元的作價(jià)并未脫離上市公司的承載能力,收購的核心目的是完善產(chǎn)業(yè)鏈布局,而非單純的規(guī)模擴(kuò)張,是典型的“補(bǔ)鏈強(qiáng)鏈”型并購,契合當(dāng)前半導(dǎo)體產(chǎn)業(yè)國產(chǎn)替代下的產(chǎn)業(yè)鏈整合趨勢。

其二,交易對方陣容多元化,屬于VC/PE推動(dòng)型退出并購。本次交易對方涵蓋小米智造基金(產(chǎn)業(yè)資本)、多家VC/PE背景的有限合伙企業(yè)以及標(biāo)的創(chuàng)始自然人股東,呈現(xiàn)出“產(chǎn)業(yè)資本+財(cái)務(wù)資本+創(chuàng)始團(tuán)隊(duì)”的混搭特征,反映出為準(zhǔn)智能經(jīng)歷了多輪融資,而交易窗口選擇在2026年市場回暖期,是財(cái)務(wù)資本的典型退出行為,也體現(xiàn)了產(chǎn)業(yè)資本對半導(dǎo)體智能制造賽道的看好。

其三,聚焦設(shè)備產(chǎn)業(yè)縱向整合,區(qū)別于跨界并購與同業(yè)并購。2025-2026年科創(chuàng)板重組多集中在AI算力、生物醫(yī)藥、新能源電池等領(lǐng)域,而本次收購直指半導(dǎo)體/光伏設(shè)備的智能化升級環(huán)節(jié),晶升股份聚焦上游生長裝備,為準(zhǔn)智能布局中下游智能制造裝備,二者的整合屬于產(chǎn)業(yè)鏈的縱向延伸,而非跨界或同業(yè)并購,更易實(shí)現(xiàn)技術(shù)、客戶資源的共享,有助于構(gòu)建“裝備+智能”的閉環(huán)生態(tài)。

其四,關(guān)聯(lián)交易屬性與完整業(yè)績承諾結(jié)合,保障投資者利益。本次交易雖構(gòu)成關(guān)聯(lián)交易,但上市公司控制權(quán)未發(fā)生變更,且業(yè)績承諾期覆蓋三個(gè)完整會(huì)計(jì)年度,同時(shí)設(shè)置減值測試補(bǔ)償機(jī)制,相較于部分無業(yè)績對賭或?qū)€期較短的重組案例,對上市公司及中小投資者的保護(hù)力度更強(qiáng),也更注重標(biāo)的中長期的業(yè)績兌現(xiàn)。

業(yè)績增厚可期,商譽(yù)與整合壓力待解

結(jié)合晶升股份與為準(zhǔn)智能的財(cái)務(wù)數(shù)據(jù)來看,本次收購對上市公司的財(cái)務(wù)影響是雙向的,既有望帶來業(yè)績增厚與業(yè)務(wù)升級,也因高增值率、上市公司自身業(yè)績虧損帶來了諸多財(cái)務(wù)隱憂,成為后續(xù)交易落地與整合的關(guān)鍵。

從機(jī)遇來看,首先,標(biāo)的業(yè)績快速增長,有望成為上市公司新的業(yè)績增長點(diǎn),為準(zhǔn)智能2025年1-9月扣非凈利已達(dá)3239.76萬元,若后續(xù)業(yè)績持續(xù)兌現(xiàn),將有效彌補(bǔ)晶升股份的業(yè)績虧損,實(shí)現(xiàn)上市公司整體業(yè)績的增厚;其次,3.16億元的配套募資,既能緩解上市公司現(xiàn)金支付交易對價(jià)的壓力,也能補(bǔ)充流動(dòng)資金,改善公司的現(xiàn)金流狀況;最后,產(chǎn)業(yè)鏈協(xié)同有望提升上市公司整體毛利率,晶升股份2025年業(yè)績虧損的核心原因之一是毛利率下滑,而為準(zhǔn)智能在智能制造裝備領(lǐng)域的高毛利產(chǎn)品,有望與上市公司形成互補(bǔ),提升整體盈利水平。

從隱憂來看,其一,大額商譽(yù)減值風(fēng)險(xiǎn)是最大的財(cái)務(wù)挑戰(zhàn),本次交易307.03%的增值率將導(dǎo)致上市公司形成大額商譽(yù),若標(biāo)的未來業(yè)績未達(dá)預(yù)期,商譽(yù)減值將進(jìn)一步拖累上市公司的業(yè)績,疊加晶升股份自身已處于虧損狀態(tài),財(cái)務(wù)壓力將進(jìn)一步加大;其二,股份支付稀釋股權(quán),本次交易采用股份+現(xiàn)金的支付方式,將導(dǎo)致上市公司股本擴(kuò)張,雖實(shí)控人未發(fā)生變更,但中小股東的股權(quán)將被稀釋,股東權(quán)益或受影響;其三,整合成本加劇財(cái)務(wù)壓力,晶升股份當(dāng)前業(yè)績虧損,而并購后的技術(shù)、渠道、管理整合需要一定的資金與時(shí)間成本,短期內(nèi)可能進(jìn)一步增加上市公司的財(cái)務(wù)負(fù)擔(dān),若整合不及預(yù)期,將影響公司的整體盈利。

晶升股份此次收購的成敗,最終取決于標(biāo)的業(yè)績的持續(xù)兌現(xiàn)與雙方產(chǎn)業(yè)鏈協(xié)同的實(shí)際落地,而在交易落地與后續(xù)整合過程中,仍面臨著多重潛在風(fēng)險(xiǎn)與挑戰(zhàn)。

晶升股份收購為準(zhǔn)智能,作為2026年初科創(chuàng)板設(shè)備類公司通過并購切入智能化賽道的代表性案例,不僅是上市公司自身的戰(zhàn)略破局,也為半導(dǎo)體、光伏設(shè)備產(chǎn)業(yè)的轉(zhuǎn)型升級與產(chǎn)業(yè)鏈整合提供了重要的樣本,體現(xiàn)了在半導(dǎo)體國產(chǎn)替代與光伏景氣回升背景下,設(shè)備企業(yè)從“單一裝備制造”向“智能化整體解決方案”升級的行業(yè)趨勢。

從行業(yè)層面來看,當(dāng)前半導(dǎo)體設(shè)備的競爭已從單一設(shè)備的性能比拼,轉(zhuǎn)向整線裝備的智能化、協(xié)同化比拼,光伏產(chǎn)線也朝著高效化、自動(dòng)化的方向發(fā)展,晶升股份的此次收購,契合了設(shè)備產(chǎn)業(yè)的智能化升級趨勢,也為其他半導(dǎo)體設(shè)備企業(yè)提供了產(chǎn)業(yè)鏈縱向整合的參考路徑。從上市公司層面來看,若本次交易順利落地,且標(biāo)的業(yè)績持續(xù)兌現(xiàn)、雙方整合順利,晶升股份將構(gòu)建起“上游硅材料生長裝備+中下游智能制造裝備”的完整產(chǎn)業(yè)鏈布局,實(shí)現(xiàn)業(yè)務(wù)的轉(zhuǎn)型升級,有效提升公司的抗周期能力與市場競爭力,推動(dòng)公司估值的修復(fù);若業(yè)績承諾未能兌現(xiàn)或整合不及預(yù)期,公司將面臨商譽(yù)減值、業(yè)績虧損加劇的壓力,此次收購也將成為一次失敗的戰(zhàn)略嘗試。

總體而言,晶升股份在業(yè)績承壓期啟動(dòng)此次收購,是一次兼具勇氣與挑戰(zhàn)的戰(zhàn)略選擇,8.57億元的作價(jià)與307.03%的增值率,反映了公司對半導(dǎo)體智能制造賽道的看好,以及對標(biāo)的未來盈利與協(xié)同價(jià)值的高預(yù)期。但超高的標(biāo)的增值率、上市公司自身的業(yè)績虧損、后續(xù)的整合挑戰(zhàn),也讓此次收購充滿了不確定性。